近年来,我国债券市场对外开放相关工作有序推进,境内外资本市场的互联互通机制逐渐成熟完善。在此背景下,境外债券市场成为境内企业的重要融资渠道,债券币种、发行场所、发行方式更加多元化。随着债券规模的快速增长,中资企业债券已成为境外投资者、QDII基金等机构较为青睐和认可的产品。根据彭博统计,中资企业境外存续债券目前共有3417支,余额5094亿美元。在存量债券发行主体中,金融机构是主要群体,共有2578支债券(78%),余额2132亿美元(42%);房地产行业存续债177支,余额为656亿美元;其他非金融企业(包含地方融资平台)存续债397支,余额为1742亿美元。信用评级在债券发行、定价环节中具有重要作用,也能为债券投资提供信息参考。本文梳理了中资企业境外发行债券的评级情况,对于境外债券的评级特征进行了分析,在此基础上对于未来境外债券评级情况提出了几点思考。

一、境内企业境外发债评级概况

1、境内企业积极走出去发债融资

我国早在1994年就开展了国有企业境外发行可转换债券试点。2003年发布的《外债管理暂行办法》对各类境内主体在境外发行外币债券予以规范。近年来,随着人民币国际化进程加快,我国逐步放宽境内机构境外发债的相关限制。2007年,我国允许境内金融机构经批准后在香港发行人民币债券。2012年又将赴港人民币债券的发行主体扩容到境内非金融企业。2014年,国务院决定取消境内企业境外发行人民币债券的地域限制。2015年,发改委进一步取消了企业发行外债的额度审批事项。彭博数据显示,中资企业自2014年开始大量发行境外债券,规模迅速攀升,发行支数相比2013年增长10倍。尽管2015年发行支数有所减半,但发行规模维持在1000亿美元。2017年以来,中资企业前五个月的发债支数和发债金额都已超过2016年全年水平。

从评级来看,大部分中资企业在境外发行的债券没有债项级别。以投资者较为认可的国际评级机构为例,标普、穆迪、惠誉等覆盖且出具债项级别的比例不超过15%,也就是说3417支存续债券中无级别的债券占比达到了85%以上。在有级别债券中,穆迪覆盖的债券最多,有458支;标普覆盖344支,并为162支中资企业境外债券提供了大中华地区评级。

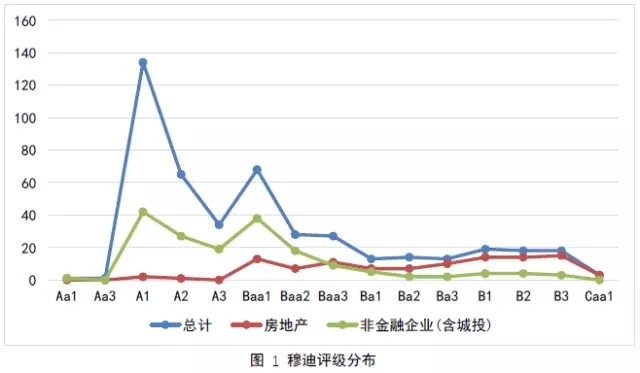

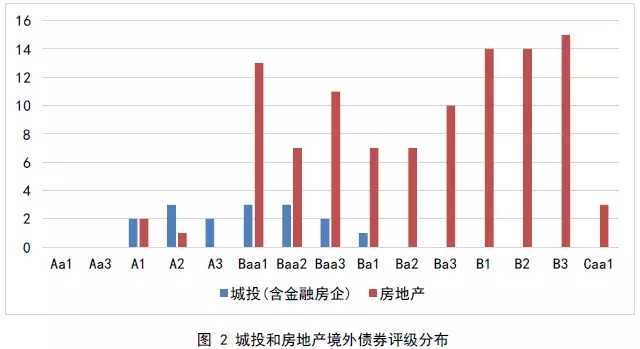

2、存量债券级别全球体系下的中枢为A,房地产企业位于中枢以下

以458支有穆迪评级的存续中资企业境外债券为样本,整体分布以A档级别为中枢。非金融机构的存量债券中,104支房地产企业的境外债券级别明显偏低,中枢大概位于B级;而其他包含城投在内的174支非金融企业债券级别分布于整体分布相似,主要集中在A1级别和Baa1级别。从国内最为关注的城投企业和房地产企业来看,16支城投企业境外债券的整体级别明显高于104支房地产企业的境外债券。标记为城投的境外债券中有一支同时也属于房地产企业,为珠海大横琴投资有限公司(Zhuhai Da Heng Qin Investment Co., Ltd.)14年底发行的15亿元3年期信用增强离岸人民币债券(评级为Baa2)。

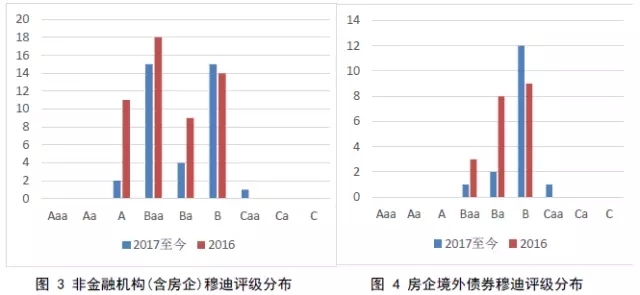

从发行情况来看,近两年非金融机构(含房企)境外债券的穆迪评级主要集中在Baa和B级别。而房地产企业发行的境外债券在2017年以来Baa级和Ba级较2016年大幅减少, B级别的债券明显上升,呈现出较为突出的B级中枢,一定程度上说明房地产企业发行低级别债券增多,发债房企的信用资质有所下沉。

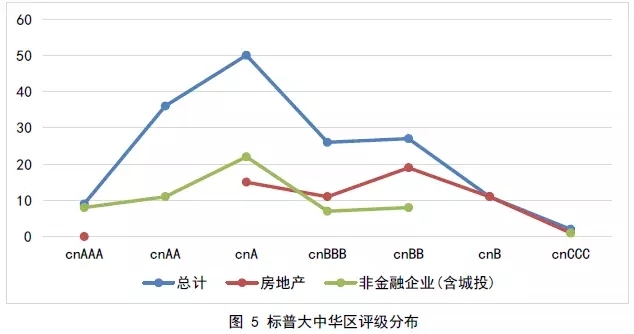

3、存续债券区域级别中枢为cnA,部分央企获得cnAAA级别

具有标普大中华区评级的样本较少,包含银行等金融机构境外债券共有162支,整体分布以cnA级别为明显的中枢。其中57支房地产企业的境外债券级别同样位于较低的水平,集中在cnBB级别。

除房地产以外的57支非金融企业境外债券中有8支获得cnAAA级别,发行人分别为海航集团(CDBI Treasure I Ltd)、中石化集团(Sinopec GroupOverseas Development 2013 Ltd)和中海油集团两家子公司(CNOOC Finance2013 Ltd, CNOOC Nexen Finance 2014 ULC)。

二、中资企业境外发债评级的几个问题

1、境外发债一定需要评级吗?

目前,境外债券市场并未将评级作为发行要件。从中资企业境外债券的评级情况来看,90%左右的债券均没有评级,未评级债券是普遍现象,中粮、华为等企业均发行过未评级债券。这背后可能的原因包括:一是中资非金融企业多采用离岸SPV作为发行人,境内外银行或境内集团公司需要提供担保,上述偿债保障方式容易得到投资人认可,因此SPV发行人不进行评级的较多。二是在境外人民币债券发行中,由于离岸人民币资金池相对充裕,投资者对于评级的敏感性较低。三是不进行评级可以缩短发债流程,减少信息披露工作,增强发行人自主合理安排发债时点的便利性。

2、低等级主体适合去境外发债吗?

在离岸债券市场发展初期,境外发债企业集中在中高等级,低等级主体很少,A-至AA-约占全部评级的80%左右。这主要是因为在境外债券市场发展初期,高等级发行人容易被投资者接受。随着近年来发改委、人民银行等管理部门陆续放宽了外债发行限制,赴境外发债的中资企业逐渐增多,低等级主体明显增多。从标普的级别分布来看,cnA-以下的群体明显增加,投机级中cnBB-占比最高。穆迪的级别分布大体也能看出低资质发行人群体均匀化的状态,从Baa2到BB3各级别发行人稳定在20家上下。可见,在境外债券市场扩容过程中,发行人资质仍在下沉,为低等级主体提供了难得的发债窗口。

2017年以来,中资非金融企业发行的85支境外债券平均票息利率为5.08%,高于2016年152支境外债券4.26%的平均水平。境外债券各级别利率明显分化:高等级发行人的发债利率与2016年相比有所上升;但低级别主体的平均票息较2016年反而有所下降,这可能与低资质群体在境外扩容的背景下受到投资者认可度提升有关,级别间利差出现收窄。

3、房地产、城投、互联网等典型发行人情况如何?

在境外发债的中资企业中,城投和房地产企业的占比较大,在有评级的债券中支数占比将近30%。上述两类企业最大的特点政策性较强。2015年以前,房地产企业在国内融资渠道受阻,境外美元债成为首选。随着2015年公司债发行制度改革,房地产企业迅速成为公司债市场扩容的主力,在新发行的公募公司债中占比超过30%,多家房地产企业甚至提前赎回境外高息美元债。但随着2016年下半年新一轮地产调控政策的陆续出台,房地产企业在境内融资渠道受阻情况下,再次大规模回到了境外市场。根据彭博数据显示,2017年以来发行的85支非金融机构境外债券中有35支为房地产企业债券,一季度房地产企业发债规模达到100亿美元左右,是去年同期的六倍以上。对于此类发行量波动性较强的企业而言,融资环境的变化可能加剧行业内中小企业的负债压力和流动性风险。

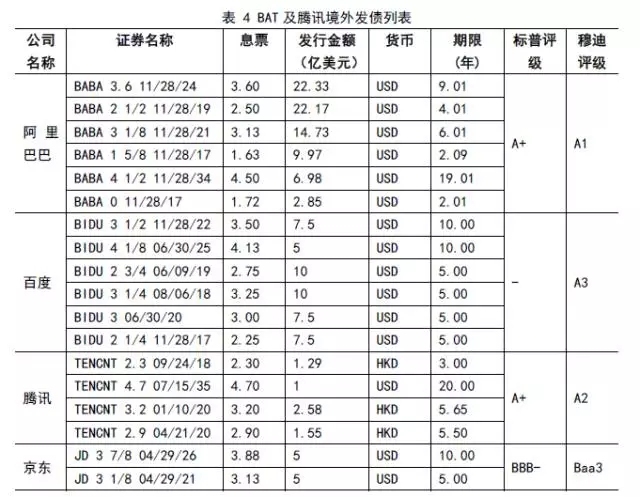

从国内债券市场的情况来看,国有企业的所有制溢价问题长期存在,民营企业融资成本相对高于国企,但从境外来看大型互联网企业往往能够打破所有制溢价问题,境外投资者认可程度往往也高于国内。例如阿里巴巴公司在2014年底以144A非公开方式发行债券在募集过程中认购需求超过原计划融资规模的6倍,从而使其下调了发行利率,定价水平与思科(Cisco)和甲骨文(Oracle)等美国互联网企业接近。对于互联网企业等新兴行业而言,通过境外发债融资在投资者认可程度、监管的适应性以及融资成本等方面有较大优势,也是目前这类企业的主要融资渠道。

三、境内企业在境外发债评级展望

1、关注主权级别调整带来的扩散效应

2017年5月,国际评级机构穆迪将中国的长期本币与外币发行人评级从Aa3下调至A1,并将展望从负面调整为稳定。随后,穆迪对5家中资商业银行、3家政策性银行以及26家中国非金融企业和基础设施类的政府相关发行人(GRI)进行了级别调降。受此影响,中资企业境外公开发债的成本面临一定的上升压力,国有企业等政府相关实体可能转向私募发行。从房地产和城投等境外重点发行人的情况来看,其受国内融资政策松紧程度影响较大,境外融资量较大的时候一般也是其国内融资受限、流动性压力较大的时期,面临负债成本提升、盈利能力下行双重压力。同时,在境外开启加息周期、美元走强的趋势下,盲目赴境外发债可能会加大政策敏感型发行人的汇兑风险,应结合发行人自身情况加以评估和考量。

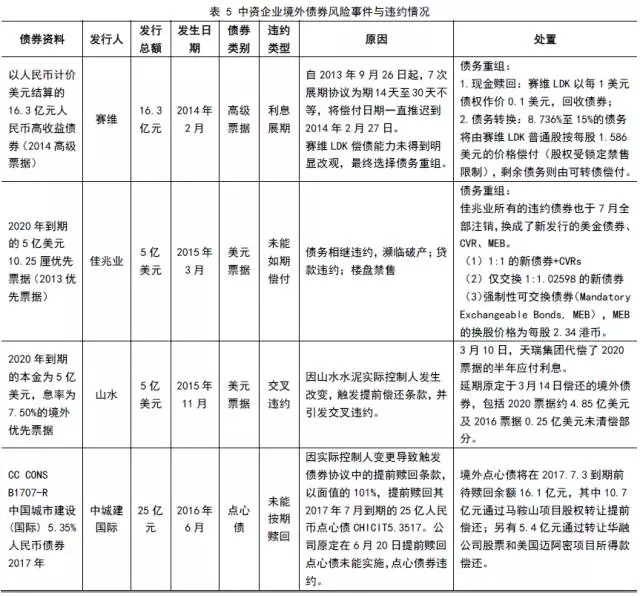

2、中资企业境外发债须熟悉契约条款约束

境外债券市场设有丰富的契约条款,大概分为三个层次。一是宽松型(covenant-lite),通常只包含限制担保的条款以及在某些情况下的控制权变更条款,以欧式投资级债券为代表。二是准宽松型(quasi-covenant-lite),缺少结构性从属风险的约束,主要有现金漏损风险、杠杆风险和风险投资,具体条款有限制支付、限制新增债务等,通常是基于财务报表的指标约束。三是严格型(covenant-heavy),即覆盖了上述缺少约束的风险,大部分亚洲的投机级债券为典型代表。以中国企业在香港离岸发行的美元债券为例,其设置条款包括限制支付、风险投资、控制权变更等;而点心债在债券契约条款的设置上也日益收紧,从仅包含对消极担保进行限制到目前逐步向美元债券条款看齐。当发生违约时,境外债券的处置流程也需要发行人加以关注。以中城建国际在香港发行的点心债为例,因其母公司中城建控股集团的控股股东由中国城市发展研究院有限公司变更为北京惠农基金,触发了债券协议中的提前赎回条款,目前尚有16.1亿美元未能赎回。

3、债券通的开通有望加强发行人在境内外市场融资的便利性

近期,中国人民银行和香港金融管理局发布联合公告,同意中国外汇交易中心等内地基础设施机构和香港交易及结算有限公司等香港基础设施机构开展香港与内地债券市场互联互通合作。根据目前媒体报道情况来看,前期主要以“北向通”为主,两年内“南向通”可能暂不会开通。作为债券市场互联互通的重要机制,“债券通”的逐步开通有望促进加强不同市场参与主体的相互理解。以往,境外投资者对于境内市场的投资品种主要仍以利率债为主。随着“债券通”的开通,境外投资者对国内信用债市场环境、发行人风险的理解逐步深化,这也会带动提升在岸债券对离岸债券的指导作用,为境内投资者未来通过“南向通”参与境外市场获得定价权奠定了基础,国内发行人中将受益于双向市场理解程度的加深,提高其在境内外融资的便利性。此外,根据中债资信的相关研究,国家风险在离岸债券市场发展中发挥的影响作用日益明显,未来赴境外发债的企业以及投资者均需对国家风险的因素给予更多的关注和研判。

文章来源于:中债资信